“De ernstige verstoring van de wereldwijde financiële markten heeft in het vierde kwartaal van 2008 een significante invloed gehad op het resultaat van AEGON", zegt Alex Wynaendts, voorzitter van de Raad van Bestuur van AEGON N.V.

Resultaten 4e kwartaal in lijn met voorlopige cijfers van 17 februari 2009

AEGON behoudt sterke kapitaalpositie

- Kapitaaloverschot boven AA vereisten van EUR 2,9 miljard

- IGD a) kapitaaloverschot van EUR 5,6 miljard, overeenkomend met een solvabiliteitsratio van 183%

- NAIC RBC b) ratio van 350% voor Amerikaanse levenactiviteiten

- Kernkapitaal c) van EUR 16,2 miljard exclusief herwaarderingsreserve aan het eind van 2008

(EUR 9,1 miljard inclusief herwaarderingsreserve)

- Herwaarderingsreserve in 4e kwartaal met EUR 1,7 miljard afgenomen, als gevolg van hogere credit spreads

Onderliggend verlies vóór belastingen van EUR 181 miljoen, vooral door versterking van de reserves en versnelde afschrijving van geactiveerde eerste kosten in de Verenigde Staten en over de gehele linie lagere beheervergoedingen

Nettoverlies in het 4e kwartaal van EUR 1,2 miljard, inclusief een bijzondere belastinglast van

EUR 300 miljoen

Verkoop nieuwe levensverzekeringen van EUR 598 miljoen in 4e kwartaal; totale stortingen bedroegen EUR 11,9 miljard en de netto stortingen EUR 1,7 miljard

Waarde nieuwe productie bedroeg in het 4e kwartaal EUR 233 miljoen met een intern rendement van 16,5%

Toelichting van de voorzitter Raad van Bestuur, Alex Wynaendts

“De ernstige verstoring van de wereldwijde financiële markten heeft in het vierde kwartaal van 2008 een significante invloed gehad op het resultaat van AEGON. Deze uitdagende omstandigheden, die begin 2009 aanhouden, bevestigen dat onze strategische prioriteiten – het vrijmaken van kapitaal, verlagen van de kosten en het treffen van maatregelen om verdere verslechteringen in de marktomstandigheden te weerstaan – de juiste zijn. In het vierde kwartaal hebben we EUR 1 miljard aan kapitaal vrijgemaakt en we verwachten in 2009 nog eens EUR 1,5 miljard te kunnen vrijmaken. Onze bedrijven in de Verenigde Staten, Nederland en het Verenigd Koninkrijk liggen op schema met de geplande kostenreducties van in totaal EUR 150 miljoen in 2009. We zijn verheugd dat onze klanten blijvend vertrouwen in ons hebben, zoals blijkt uit de relatief stabiele verkopen en de sterke toename van de stortingen. We zijn van mening dat het aanhoudende vertrouwen gerechtvaardigd wordt door de solide fundamenten van ons bedrijf, gecombineerd met AEGON’s financiële positie en de maatregelen die wij hebben genomen.”

a) De berekening van het kapitaaloverschot en de solvabiliteitsratio op basis van de IGD (Insurance Group Directive) zijn gewijzigd vergeleken met de publicatie in het voorgaande kwartaal zodat een betere weerspiegeling wordt gegeven van de solvabiliteitseisen van lokale toezichthouders. De berekening is gebaseerd op de IFRS-kapitaalvereisten van Solvency I voor bedrijfonderdelen binnen de EU en op lokale vereisten voor bedrijfsonderdelen buiten de EU. Het vereiste kapitaal voor de levensverzekeringsbedrijven in de VS is berekend als twee keer de hoogste waarde van de Company Action Level range (200%) zoals die in de VS wordt gehanteerd door de National Association of Insurance Commissioners.

b) National Association of Insurance Commissioners naar risico gewogen kapitaal.

c) Kernkapitaal is de som van het eigen vermogen en de EUR 3 miljard aan convertible core capital securities uitgegeven door Vereniging AEGON en gefinancierd door de Nederlandse staat.

Gebruik deze link voor de kerncijfers vierde kwartaal 2008.

Strategische ontwikkelingen

In juni 2008 heeft AEGON drie strategische prioriteiten vastgesteld:

1. Herallocatie van kapitaal naar activiteiten met beter perspectief op groei en rendement;

2. Verbetering van groei en rendement van bestaande activiteiten;

3. AEGON besturen als een internationale groep.

Vervolgens heeft AEGON tijdens een beleggersdag op 24 november 2008 drie prioriteiten bekendgemaakt om de gevolgen van de huidige, wereldwijde financiële crisis te weerstaan en de onderneming te positioneren voor groei:

Focus op behoud van kapitaal en versnelling van de maatregelen om kapitaal vrij te maken; met

EUR 600–800 miljoen als doelstelling voor het 4e kwartaal van 2008;

Kostenbesparingen van in totaal EUR 150 miljoen in 2009;

Maatregelen voorbereiden voor het geval de verslechteringen op de financiële markten aanhouden.

Zoals in juni 2008 is aangekondigd, beoordeelt AEGON voortdurend alle activiteiten om er zeker van te zijn dat ze voldoen aan de criteria zoals die in de strategie zijn vastgelegd. Op 17 februari 2009 heeft AEGON aangekondigd dat het in verband met de marktomstandigheden zijn institutionele activiteiten (AEGON Institutional Markets Division, IMD) in Amerika zal verminderen. Hierdoor zal op termijn het kredietrisico kleiner worden. Op korte termijn zal er kapitaal vrijkomen.

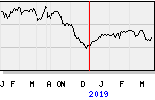

AEGON en de wereldwijde financiële crisis

In het 4e kwartaal van 2008 heeft de financiële crisis zich verdiept en diende zich een ernstige wereldwijde economische teruggang aan. Daardoor werd de liquiditeit op de financiële markten sterk beïnvloed. De koersen op de aandelenmarkten daalden met meer dan 20%, terwijl de volatiliteit op deze markten tot ongekende hoogte steeg. Tegelijkertijd bereikte het rendement op staatsobligaties historisch lage niveaus, terwijl in veel marktsegmenten de credit spreads meer dan verdubbelden.

De teruggang op de wereldwijde financiële markten heeft een significante invloed gehad op het resultaat van AEGON. Bovendien namen de risico’s van mortgage backed securities toe door de verdere verslechtering van de Amerikaanse huizenmarkt, met afboekingen als gevolg. Ook bij de bedrijfs-obligaties, in het bijzonder de obligaties met een hoger risico, deden zich meer wanbetalingen voor.

Om een completer beeld te geven van de mogelijke invloed van de financiële crisis op AEGON, heeft het management een geactualiseerde gevoeligheids-analyse gepubliceerd voor resultaat en kapitaal in het geval de financiële markten verder verslechteren. De aanvullende informatie heeft vooral betrekking op de gevoeligheid van AEGON voor veranderingen in de aandelenmarkten, kredietrisico gerelateerde afboekingen en renteontwikkelingen.

Gegeven de marktontwikkelingen en de aanhoudende onzekerheid over de financiële en economische omstandigheden heeft AEGON het verstandig geacht om zijn kapitaalbuffer te versterken tot een niveau dat boven de AA vereisten ligt. Op 28 oktober heeft AEGON aangekondigd dat het EUR 3 miljard aan aanvullend kapitaal verkrijgt van Vereniging AEGON gefinancierd door de Nederlandse staat.

Behoud van kapitaal

In verband met de financiële crisis heeft het versneld uitvoeren van maatregelen om kapitaal te behouden prioriteit gekregen. De stappen die zijn gezet en de plannen die moeten worden uitgevoerd, vormen een bewijs van de financiële flexibiliteit van AEGON om deze buitengewone tijden goed door te komen. Deze maatregelen omvatten:

Het vrijmaken van EUR 1,7 miljard aan kapitaal in de tweede helft van 2008, waarvan EUR 1 miljard in het vierde kwartaal, door het actief verminderen van risico’s, door het optimaliseren van asset & liability management, door herverzekerings-transacties af te sluiten en door securitisatie;

In 2009 nog eens EUR 1,5 miljard aan kapitaal vrij te maken door beleggingsrisico’s te verlagen en door risico over te dragen via herverzekeringen;

Verlaging van de spread-based balances bij de institutionele activiteiten in de Verenigde Staten met EUR 14 miljard, waardoor de komende twee jaar EUR 0,6 miljard aan kapitaal vrijkomt (waarvan EUR 0,3 miljard in 2009; dit bedrag is opgenomen in de EUR 1,5 miljard die AEGON in totaal in 2009 aan kapitaal verwacht vrij te maken).

De maatregelen die in het 4e kwartaal 2008 zijn genomen en waarmee EUR 1 miljard aan kapitaal is vrijgemaakt, zullen naar verwachting op jaarbasis een negatieve invloed van EUR 60 miljoen hebben op het resultaat. Omdat het hier vooral maatregelen betreft om risico’s te verlagen, kunnen die op elk gewenst moment worden teruggedraaid.

Als gevolg van de genomen maatregelen blijft de kapitaalpositie van de onderneming sterk met aan het eind van het jaar een kapitaaloverschot van EUR 2,9 miljard boven de AA vereisten, een significante buffer tegen verdere verslechteringen van de markten.

Kostenmaatregelen

AEGON heeft maatregelen aangekondigd om de kosten te verlagen met in totaal EUR 150 miljoen in 2009. Deze maatregelen omvatten onder meer:

Amerika: geen loonsverhogingen in 2009, vermindering van het aantal medewerkers, uitstel bij het in dienst nemen van mensen, reorganisatie van het agentennetwerk, inkrimping van IMD;

Nederland: beperking diensten op contractbasis, aanpassing van processen en algemene kostenbesparingen;

Verenigd Koninkrijk: herstructurering van IT, marketing en klantenservice, beperking van de kosten, besparingen in het distributiesegment.

Kapitaalmanagement en kapitaalpositie

AEGON kapitaliseert zijn bedrijven op basis van de hoogste uitkomst van:

Door toezichthouders vastgestelde vereisten;

AA vereisten;

Zelf vastgestelde aanvullende economische vereisten op basis van AEGON’s economische raamwerk.

AEGON heeft een kapitaaloverschot van EUR 2,9 miljard boven de AA vereisten en heeft een IGD kapitaaloverschot van EUR 5,6 miljard, overeen-komend met een IGD solvabiliteitsratio van 183% (2007: 190%). Toezichthouders stellen hun vereisten lokaal vast, terwijl de IGD ratio een solvabiliteitsberekening is, gebaseerd op Europese regelgeving. De methodologie om de IGD ratio te berekenen is gewijzigd vergeleken met de publicatie in het derde kwartaal zodat een betere weerspiegeling wordt gegeven van de solvabiliteitseisen van de verschillende lokale toezichthouders. De voorheen gepubliceerde IGD ratio nam voor de bedrijfsonderdelen buiten de EU de EU Solvency I kapitaalvereisten in ogenschouw. Nu is de IGD ratio gebaseerd op de IFRS-kapitaalvereisten van Solvency I voor bedrijfonderdelen binnen de EU en op lokale vereisten voor bedrijfsonderdelen buiten de EU. Zo is het vereiste kapitaal voor de levens-verzekeringsbedrijven in de Verenigde Staten berekend als twee keer de hoogste waarde van de Company Action Level range (200%), zoals die in de Verenigde Staten wordt gehanteerd door de National Association of Insurance Commissioners. AEGON beheert zijn kapitaal niet op basis van de IGD ratio. De NAIC RBC ratio voor AEGON USA bedroeg 350%, vergeleken met 336% eind 2007.

Het kernkapitaal bedroeg aan het einde van het jaar EUR 9,1 miljard, bestaande uit EUR 6,1 miljard aan eigen vermogen en EUR 3 miljard convertible core capital securities uitgegeven aan Vereniging AEGON en gefinancierd door de Nederlandse staat. Het kernkapitaal omvat een negatieve herwaarderings-reserve voor activa die zijn geclassificeerd als available-for-sale van EUR 7,2 miljard. Wordt deze herwaarderingsreserve buiten beschouwing gelaten, dan bedroeg het kernkapitaal EUR 16,2 miljard, 78% van de totale kapitaalbasis, boven de minimum-doelstelling van 70%.

AEGON’s negatieve herwaarderingsreserve is in het 4e kwartaal toegenomen met EUR 1,7 miljard,

het gevolg van een niet eerder voorgekomen stijging van credit spreads, die het effect van de lagere rendementen op overheidsobligaties meer dan teniet heeft gedaan.

AEGON heeft geen activa geherclassificeerd van available-for-sale naar loans of held-to-maturity. Vanwege de marktontwikkelingen, heeft AEGON een zeer beperkt bedrag aan activa die waren gewaardeerd tegen marktprijzen nu gewaardeerd op basis van mark-to-model. De mark-to-model activa bedragen nu 1,1% (EUR 1,1 miljard) van het totaal aan schuldinstrumenten die worden gewaardeerd tegen marktwaarde (2007: 0,4%). Voor meer details zie het officiële Engelstalige persbericht op www.aegon.com, pagina 36.

De lagere waardering van de portefeuille die is geclassificeerd als available-for-sale zal alleen invloed hebben op het resultaat vóór belastingen als AEGON:

Gedwongen wordt deze beleggingen met een verlies te verkopen, of

Bepaalde beleggingen afboekt omdat de onderneming verwacht (een deel van de) rentebetalingen of hoofdsom niet meer te ontvangen.

Door het lange termijn bedrijfsmodel dat AEGON hanteert, alsmede door zijn liquiditeitenmanagement en asset & liability management is het onwaarschijnlijk dat AEGON gedwongen zal zijn activa tegen zeer lage prijzen, zoals die blijken uit de herwaarderingsreserve, te verkopen om kasmiddelen te genereren. Om die reden is de negatieve herwaarderingsreserve geen goede indicatie voor toekomstige verliezen. AEGON verwacht dat door de economische omstandigheden de afboekingen in 2009 op een verhoogd niveau zullen blijven.

Gebruik deze link voor de tabel Financieel overzicht.

Operationeel overzicht

AEGON heeft over het 4e kwartaal een nettoverlies geleden van EUR 1,2 miljard. De resultaten zijn in lijn met de voorlopige resultaten die op 17 februari 2009 zijn gepubliceerd en zijn significant beïnvloed door de financiële markten.

Het onderliggend resultaat was lager, vooral als gevolg van de dalende financiële markten, resulterend in een versterking van de reserves, versnelde afschrijving van geactiveerde eerste kosten voor variable annuities in Amerika en over de gehele linie lagere beheervergoedingen.

De nettowinst was ook lager door toegenomen afboekingen en de invloed van de financiële markten op de zogenoemde fair value items. Daaronder vallen bepaalde beleggingscategorieën in Nederland, Amerika en Canada, alsmede een aantal producten met financiële garanties. Lagere aandelen- en obligatiemarkten, de toegenomen volatiliteit en lagere rentestanden hebben een enorme invloed gehad op de waardering van de garanties in deze producten. Daar komt bij dat alternatieve beleggingscategorieën, zoals hedge funds en private equity, significant minder hebben gepresteerd dan waar in de lange termijn verwachtingen van is uitgegaan.

De afboekingen hebben met name betrekking op aan hypotheken gerelateerde structured assets, bedrijfsobligaties met een hoger risico en aandelenbeleggingen. De afboekingen op bedrijfsobligaties betroffen met name een aantal kleinere afboekingen.

De nettowinst omvat tevens een bijzondere belastinglast van EUR 300 miljoen, gerelateerd aan herverzekerings-overeenkomsten binnen de onderneming tussen Ierland en de Verenigde Staten. Deze last deed een belastingbate vanwege gerapporteerde operationele verliezen teniet. Deze herverzekeringsovereenkomsten worden in beide landen gewaardeerd op fair value, waarbij de winsten in de Verenigde Staten worden belast tegen 35% en de verliezen in Ierland aftrekbaar zijn tegen 12,5%.

Onderliggend resultaat vóór belastingen

In het 4e kwartaal bedroeg het onderliggend verlies voor de onderneming EUR 181 miljoen.

Het onderliggend verlies in Amerika bedroeg

USD 412 miljoen. De invloed van de lagere aandelenmarkten op het resultaat was USD 839 miljoen en kwam vooral voor rekening van:

a) De variable annuity activiteiten (USD 587 miljoen), door versterking van de reserves, versnelde afschrijving van geactiveerde eerste kosten en lagere beheervergoedingen;

b) Het levenherverzekeringsbedrijf, door versterking van de reserves voor de variable annuity portefeuille (USD 150 miljoen); en

c) Het levensverzekeringsbedrijf (USD 65 miljoen).

Het onderliggend resultaat in Amerika in het 4e kwartaal omvatte tevens USD 240 miljoen aan eenmalige lasten. De verhoging van de lange termijn vooronderstelling voor de volatiliteit op de aandelenmarkten was daarvan de belangrijkste (USD 145 miljoen). Het resultaat omvat tevens een last van USD 40 miljoen, gerelateerd aan immateriële activa die voortkomen uit de overname van de levensverzekeringsbedrijven van Merrill Lynch. Ook omvat het resultaat een last van USD 45 miljoen, een afschrijving op activa in het levenherverzekerings-bedrijf. In het 4e kwartaal van 2007 omvatte het onderliggend resultaat in Amerika een bate van USD 52 miljoen door een aanpassing van de vooronderstellingen over sterftecijfers in het levensverzekeringsbedrijf.

In Nederland is het onderliggende resultaat 31% gedaald tot EUR 75 miljoen. De positieve invloed van een uitzonderlijk dividend dat werd ontvangen en betere technische resultaten in het pensioenbedrijf werd meer dan teniet gedaan door een daling van de beleggingsinkomsten en door lasten bij andere activiteiten. Deze lasten omvatten een ongunstig technisch resultaat in het schadebedrijf, eenmalige uitgaven gerelateerd aan systemen en projecten en herstructureringslasten.

Het onderliggend resultaat in het Verenigd Koninkrijk daalde met GBP 34 miljoen tot GBP 13 miljoen, vooral het gevolg van de invloed van lagere aandelen- en obligatiemarkten op de beheer-vergoedingen in het pensioenbedrijf. De andere activiteiten in het Verenigd Koninkrijk presteerden goed.

De daling van het onderliggend resultaat in Overige landen tot een verlies van EUR 17 miljoen was vooral het gevolg van versnelde afschrijving van geactiveerde eerste kosten in Taiwan (EUR 43 miljoen). Het onderliggend resultaat in Centraal- & Oost-Europa steeg met 87% tot EUR 28 miljoen en in Spanje met 11% tot EUR 10 miljoen.

Nettowinst

De nettowinst omvat resultaten op zogenoemde fair value items, waaronder bepaalde beleggings-categorieën in Nederland, Amerika en Canada vallen, alsmede een aantal producten met financiële garanties. De lager dan verwachte resultaten op fair value items bedroeg in totaal EUR 770 miljoen. De waardering tegen marktwaarde van de garanties weerspiegelt de lagere rentevoeten, lagere aandelen-markten en de sterk toegenomen volatiliteit op de aandelenmarkten, alsmede discontovoeten met een credit spread, een weerspiegeling van extreem verstoorde en illiquide markten.

Lager dan verwachte resultaten op fair value items

In het 4e kwartaal van 2008 bedroeg het lager dan verwachte resultaat op alternatieve beleggings-categorieën, zoals hedge funds, private equity en obligatiederivaten in Amerika, Canada en Nederland EUR 500 miljoen.

Fair value items omvatten het hoger of lager dan verwachte resultaat op activa die tegen marktwaarde worden aangehouden en waarvan de mutaties via de winst- en verliesrekening lopen en activa die worden aangehouden voor specifieke collectieve pensioen-contracten in Nederland. In het 4e kwartaal was het resultaat op deze activa lager dan verwacht

(EUR 149 miljoen).

Om redenen van consistentie in de gehanteerde definities is de invloed die de beweging in de marktwaarde per saldo heeft op garanties en daaraan gerelateerde hedges in Nederland met ingang van het 4e kwartaal opgenomen in de fair value items. Voorheen werd dit omschreven als ineffectieve hedges en gerapporteerd onder ‘winsten/verliezen op beleggingen’. De resultaten van voorgaande jaren zijn voor deze wijziging aangepast (Zie Financial Supplement Q4 2008 op www.aegon.com).

Lagere obligatie- en aandelenmarkten, alsmede de toegenomen volatiliteit en lagere rentevoeten hebben een negatieve invloed gehad op de resultaten van bepaalde producten met garanties die tegen marktwaarde worden gerapporteerd. Deze negatieve invloed werd gedeeltelijk goedgemaakt door een credit spread in discontovoeten, een weerspiegeling van extreem verstoorde en illiquide markten. Producten met garanties tegen marktwaarde hebben in totaal voor EUR 139 miljoen negatief aan het resultaat bijgedragen. Het gaat hier met name om:

Per saldo fair value verliezen op bepaalde garanties en daaraan gerelateerde hedges in Amerika en het Verenigd Koninkrijk (EUR 280 miljoen), segregated funds in Canada (EUR 201 miljoen) en total return annuities (EUR 82 miljoen);

Gedeeltelijk gecompenseerd door een positieve invloed van EUR 425 miljoen door ineffectieve hedges in Nederland.

De effectiviteit van hedging werd beïnvloed door de extreme volatiliteit in het 4e kwartaal, terwijl hogere impliciete volatiliteit van invloed is geweest op de waardering van garanties.

Beleggingswinsten

De beleggingswinsten bedroegen EUR 136 miljoen en omvatten met name winsten op derivaten die worden aangemerkt als economische hedges op holdingniveau en in Nederland, alsmede gerealiseerde winsten op de verkoop van obligaties, gedeeltelijk teniet gedaan door lagere waarderingen voor vastgoed in Nederland.

Afboekingen

De afboekingen bedroegen EUR 501 miljoen, waaronder EUR 360 miljoen aan afboekingen op obligaties/hypotheken, in het bijzonder structured assets (subprime obligaties: EUR 100 miljoen) en een aantal bedrijfsobligaties in Amerika en Canada (EUR 158 miljoen), alsmede afboekingen op aandelen (EUR 141 miljoen). De afboekingen op bedrijfs-obligaties betroffen met name een aantal kleinere afboekingen. Op beleggingen in aandelen wordt afgeboekt als de marktwaarde meer dan 20% onder de kostprijs ligt of wanneer er sprake is van een ongerealiseerd verlies voor een periode van meer dan zes maanden.

Belastingen

De belastingbate door het onderliggend verlies, afboekingen en mark-to-market verliezen op de fair value items zijn meer dan teniet gedaan door significant extra belastingen gerelateerd aan grensoverschrijdende herverzekeringsovereen-komsten binnen de onderneming. Deze herverzekeringsovereenkomsten worden in beide landen gewaardeerd tegen marktwaarde, maar de winsten worden in de Verenigde Staten belast tegen 35%, terwijl de verliezen in Ierland aftrekbaar zijn tegen 12,5%. De achterliggende oorzaak van de fiscale last in Ierland is een verruiming van de credit spread. Deze fiscale last zal naar verwachting grotendeels verdwijnen als de portefeuille gaat aflopen of de credit spread weer krapper wordt.

Provisies en kosten

De provisies en kosten zijn met 30% gestegen tot EUR 1.863 miljoen, vooral door de versnelde afschrijving van geactiveerde eerste kosten. De operationele kosten zijn 7% gestegen tot EUR 928 miljoen, onder meer door enkele eenmalige lasten zoals herstructureringslasten, ontslagvergoedingen en voorzieningen.

Verkopen

De verkoop van nieuwe levensverzekeringen voor het gehele bedrijf lag in lijn met de verkoop in het 3e kwartaal 2008 en daalde met 19% (tegen constante wisselkoersen) tot EUR 598 miljoen vergeleken met het 4e kwartaal van 2007. Met uitzondering van het Verenigd Koninkrijk en Spanje, daalde de verkoop in het 4e kwartaal in alle landen vergeleken met het 4e kwartaal 2007. De verkoop van nieuwe levens-verzekeringen in Amerika daalde met 43% in lokale valuta’s, vooral het gevolg van een lagere verkoop van bank-owned en corporate-owned levens-verzekeringen (83% lager). De economische omstandigheden hebben ook het hogere markt-segment beïnvloed, alsmede de verkoop van variable universal life producten in het middensegment.

In het 4e kwartaal van 2008 daalde de verkoop van nieuwe levensverzekeringen in Nederland met 44% in lokale valuta, vooral door een daling van de pensioenverkopen met 57%. In het 4e kwartaal van 2007 werden juist verschillende grote pensioencontracten afgesloten. De verkoop van levensverzekeringen aan particulieren bleef redelijk op peil. De verkoop van nieuwe levensverzekeringen in het Verenigd Koninkrijk steeg met 5%, vooral door groei in de bedrijfspensioenmarkt en van de individuele annuities, deels teniet gedaan door lagere individuele pensioenverkopen.

In overige landen daalde de verkoop van nieuwe levensverzekeringen met 34% tot EUR 58 miljoen. In Centraal- & Oost-Europa steeg de verkoop van premiebetalende levensverzekeringen met 13%. De verkoop van koopsompolissen in Polen daalde scherp door de daling van de aandelenmarkten. Als gevolg daarvan daalde de totale verkoop van nieuwe levensverzekeringen in Centraal- & Oost-Europa met 27%.

In Spanje steeg de verkoop van levensverzekeringen tot EUR 23 miljoen, vooral het gevolg van extra verkopen na veranderingen in de pensioenwetgeving. De verkoop via CAM, de belangrijkste bankpartner van AEGON in Spanje, verdrievoudigde tot EUR 77 miljoen (op basis van 100%), het gevolg van een succesvolle strategie om de penetratiegraad van verzekeringen binnen de bestaande klantengroep van CAM te verhogen.

In Azië is de verkoop van nieuwe levensverzeke-ringen gedaald tot EUR 13 miljoen doordat de toename in China meer dan teniet werd gedaan door de daling in Taiwan.

Gebruik deze link voor de tabel verkopen.

Stortingen

De totale storingen namen in het 4e kwartaal met 24% toe tot EUR 11,9 miljard. De toename is vooral het gevolg van aanhoudende groei van de fixed annuity stortingen en sterke vraag naar synthetic guaranteed investment contracts in Amerika in het 4e kwartaal. In het pensioenbedrijf in Amerika bleef de verkoop van pensioenovereenkomsten goed op peil. De verkoop van variable annuities, vermogensbeheerproducten en beleggingsfondsen daalde in het 4e kwartaal door de volatiliteit op de aandelenmarkten. De verkoop van spread-based guaranteed investment contracts steeg in het 4e kwartaal met 46%, gerekend in lokale valuta’s. AEGON ziet beperkte mogelijkheden om de spread-based activiteiten in de nabije toekomst winstgevend te laten groeien en heeft op 17 februari 2009 aangekondigd dat het de portefeuille van zijn institutionele spread-based activiteiten zal verminderen.

De bruto stortingen in Centraal- & Oost-Europa stegen met 18%. Hogere pensioenstortingen in alle landen, een reflectie van de groei van de activiteiten en van de consolidatie van overgenomen activiteiten, werden gedeeltelijk teniet gedaan door een lagere productie bij beleggingsfondsen en bij vermogens-beheer voor derden in Hongarije door de daling van de aandelenmarkten.

In Azië zijn de stortingen met EUR 148 miljoen toegenomen dankzij de nieuw verworven vermogensbeheeractiviteiten in China.

De nettostortingen van AEGON bedroegen EUR 1,7 miljard, resultaat van hoge stortingen voor fixed annuities en voor synthetic guaranteed investment contracts, deels teniet gedaan door een netto-uitstroom van spaargelden in Nederland. In Centraal & Oost-Europa heeft het pensioenbedrijf opnieuw een sterke netto-instroom gerapporteerd.